Las microfinanzas: entre la justicia social y la esclavitud financiera

El contexto de las microfinanzas en México

En México, el microcrédito se ha desviado de su propósito original de combatir la pobreza para oprimir a aquellos que supuestamente iba a ayudar, a través de altas tasas de interés y sobreendeudamiento. Ahí, el 42% de la población es pobre, por lo que el combate a la pobreza es muy importante.

Hace tres décadas, el microcrédito, que es diferente a las microfinanzas, se posicionó como una nueva y prometedora herramienta para ayudar a millones de personas, que habían estado excluidas del sistema financiero tradicional, a emerger de la pobreza. Desde el inicio, el microcrédito usurpó el lugar de las microfinanzas en el combate a la pobreza al dejar de lado la herramienta financiera más efectiva para lograr el desarrollo y la justicia social: los ahorros.

¿Qué son las microfinanzas y cómo se diferencian del microcrédito?

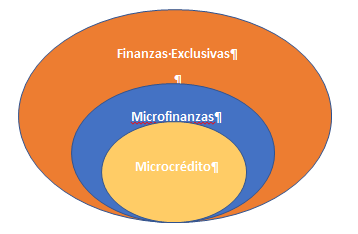

Mucha gente tiende a confundir el microcrédito con las microfinanzas, las cuales son un concepto más amplio, pero es importante comprender que el microcrédito es sólo una parte de las microfinanzas. Los microcréditos son pequeños préstamos para microemprendedores, principalmente mujeres, que van de los $100 hasta los $2,500 dólares en promedio. Las microfinanzas, por otro lado, es un sistema financiero que integra microahorros, microseguros, remesas, pagos de servicios, y por supuesto, al microcrédito, entre otros servicios.

Joseba Iarriba

La mayoría de los microcréditos son ofrecidos por compañías privadas que se hacen llamar Instituciones de Microfinanzas, aún cuando sólo ofrecen microcrédito y no todo el espectro de servicios microfinancieros.

El microcrédito se va al “Lado Oscuro”

Hace casi una década, instituciones nacionales e internacionales comenzaron a expresar serias preocupaciones respecto a las altas tasas de interés cobradas por las Instituciones de Microfinanzas Mexicanas. En el año 2011, el Banco Interamericano de Desarrollo reveló, en su reporte anual, que las tasas de interés promedio de microcrédito en México eras las más altas de Latinoamérica1. También en el año 2011, Isabel Cruz, la Directora General de la Asociación Mexicana de Uniones de Crédito del Sector Social (AMUCSS), señaló a las tasas de interés del microcrédito como “un escándalo internacional” y “un crimen”2. Con el paso del tiempo, el microcrédito se ha desviado de su propósito original de combatir la pobreza para oprimir a aquella gente a la que debería ayudar.

El microcrédito ha generado un sesgo en el combate a la pobreza por tres razones:

- La primera, el microcrédito continuamente ha destruido los principios económicos en las comunidades en las que habitan las personas a las que atienden las Instituciones de Microfinanzas, de acuerdo a los cuales los individuos sólo gastan el dinero que les sobra después de haber destinado un alto porcentaje de su ingreso al ahorro.

- Instituciones de Microfinanzas, como Compartamos Banco, la Institución de Microfinanzas más grande México, cobran altas tasas de interés, a pesar de seguir pregonando una retórica de combate a la pobreza. Las tasas de interés para los préstamos grupales de Compartamos Banco inician en 91.2% más impuestos y otras comisiones, con un Costo Anual Total de 149%3. Al mismo tiempo, la compañía ha registrado ROEs que, en algunos años, ha excedido el 30%.

- Los Bancos de Desarrollo en México han apoyado y fondeado a esas mal llamadas “Instituciones de Microfinanzas” con préstamos a bajas tasas de interés, en tanto que dichas empresas cobran a sus clientes tasas de interés exorbitantes.

El mercado del microcrédito en México representa un caso en el que la teoría económica tradicional deja de funcionar: los principios de economía neoclásica establecen que los precios tienden a bajar cuando más competidores entran al mercado y que la demanda de un servicio debería estar inversamente relacionada con el precio. Sin embargo, con el paso de los años, más y más competidores han entrado al mercado de microfinanzas mexicano y, sin embargo, ni las tasas de interés ni la demanda han mostrado indicios de disminuir.

Este fenómeno sólo puede ser explicado por la falta de Educación Financiera y acceso al sistema financiero tradicional entre los pobres. Esos dos obstáculos representan barreras significativas para la Inclusión Financiera. Como se enfatiza en el Standard & Poor’s 2015 Global Financial Literacy Survey report: "la ignorancia financiera conlleva costos significativos. Los consumidores que no entienden el concepto de interés compuesto gastan más en costos de transacción, terminan con deudas más altas e incurren en tasas de interés más altas en sus préstamos. También terminan pidiendo prestado más y ahorrando menos"4. De acuerdo con el estudio, sólo el 32% de los adultos en México cuentan con Educación Financiera. Pero lo que preocupa más es que este reporte se enfoca principalmente en las áreas urbanas del país. Si extrapolamos esta investigación a las áreas más pequeñas, semi-urbanas y rurales, donde las personas tienen menos estudios, el porcentaje de Educación Financiera sería aún menor. Y ahí radica el problema real: la mayoría de los clientes de las Instituciones de Microfinanzas viven en esas áreas: la población más vulnerable en términos de Educación Financiera y educación en general es la que está siendo atendida por las Instituciones de Microfinanzas.

La industria del microcrédito en México es una vieja historia contada de una nueva manera

Public Domain

Durante el siglo XIX y principios del XX, los hacendados – mexicanos de clase alta que poseían grandes extensiones de tierra llamadas haciendas y que controlaban grandes cantidades de recursos – “empleaban” a personas de raíces indígenas como trabajadores, pagándoles en lo que era conocido como “moneda de la hacienda”.

Esta moneda era distinta de la emitida por el gobierno mexicano y sólo podía ser usada para comprar comida, ropa y otros bienes en la tienda de la hacienda, mejor conocida como tienda de raya. Los bienes eran tan caros que los trabajadores pedían créditos a la tienda de raya para poder pagar por la cosas, endeudándose perpetuamente con ellos. Esto significaba que debían continuar trabajando en la hacienda para pagar sus deudas, convirtiéndolos en esclavos de facto.5

Actualmente, la tienda de raya moderna es la institución de microcrédito, a la cual los micronegocios le deben pagar microcréditos con tasas de interés impagables. Debido a que la mayoría del trabajo y ganancias de los micronegocios deben ser usados para repagar los créditos, este sistema es esencialmente una nueva forma de esclavitud financiera.

Y las cosas se ponen peores

Para empeorar aún más las cosas, el sector de empresas Fintech de México, compuesto por compañías que se dedican a otorgar préstamos en línea, está ahora floreciendo. Algunas compañías cobran tasas de interés superiores al 347% anuales más impuestos y llegan hasta a 1,000% por año. Actualmente hay aproximadamente 300 empresas Fintech no reguladas en México que abusan de sus clientes bajo el concepto de que la competencia va a limpiar el mercado.

Por estas razones, muchas Instituciones de Microfinanzas y empresas de Fintech han hecho que muchas personas en México vivan sujetas a un nuevo tipo de esclavitud: la esclavitud financiera.

Lee el artículo en PDF Demasiado caro los microcréditos y contesta las siguientes preguntas:

- ¿Por qué el Banco Interamericano de Desarrollo (BID) dice que México es el país con la tasa más alta para microcrédito?

- ¿Por qué crees que Isabel Cruz caracteriza a las tasas de interés como ‘un escándalo internacional’ y un ‘crimen’?

- ¿Cómo justifica Compartamos Banco las altas tasas de interés que se cobran?

- ¿Conoces prácticas crediticias predatorias, como las de las Instituciones de Microcrédito en México, que estén siendo implementadas en tu país? ¿Podrías dar un ejemplo?

Cita

1 Pedroza PA (2011) Microfinanzas en América Latina y el Caribe: el sector en cifras. Washington DC: Report, Interamerican Development Bank.2 "Demasiado caro los microcréditos... México con la tasa de interés más alta de L.A." de nnc.mx. 16 de mayo, 2011.

3 compartamos.com. 25 de abril, 2024.

4 Klapper L, Lusardi A, Van Oudheusden P (2015) Financial Literacy Around the World: Insights from the Standard & Poor’s Ratings Services Global Financial Literacy Survey. Report. Washington DC: Global Financial Literacy Excellence Center.

5 En su libro del 2001 Jornaleros, tejedores y obreros: Historia social de los trabajadores textiles de San Ángel, 1850-1930, Mario Camarena da un ejemplo de cómo operaban las tiendas de raya:

Las mercancías se entregaban a cambio de vales que los hermanos Villa, dueños de la tienda de raya de la fábrica Santa Teresa, cobraban al administrador, quien hacía el descuento correspondiente de la raya de los trabajadores. Mediante este sistema, más de la mitad de los operarios no recibían ni un centavo de su raya en dinero.

La situación de los obreros en los primeros años del siglo XX seguía igual: se les otorgaba crédito para comprar sus productos, cobrándoles un interés del 18% semanal; los patrones de la fábrica no les pagaban el 100% de su salario en efectivo, si no que un porcentaje se les pagaba en vales pagaderos únicamente en la tienda de la factoría. La dependencia de los trabajadores a ésta era permanente, ya que durante la semana necesitaban productos y al final de la misma tenían que pagar, por lo que se quedaban sin dinero y casi siempre endeudados (pág. 86).